La mise en œuvre de l’IA dans le monde réel nécessite des modèles d’apprentissage au cas par cas, de labelliser des situations, des images, des émotions et de faire des prédictions.

Clotilde Marielle

Champions de la collecte des données, les GAFA ont développé des technologies d’exploitation de celles-ci aussi performantes que lucratives. Cette réussite finance leur stratégie de développement massif dans l’IA, par croissance organique et acquisition de jeunes pousses. Les BATX, champions chinois de la tech, suivent la trace de leurs homologues américains avec des stratégies de diversification différentes. Cependant, la nécessité d’une régulation plus serrée de ces géants au monopole contesté, pourrait redistribuer les cartes. Les opérateurs qui jusqu’alors ont privilégié les investissements dans les services et les réseaux, disposent déjà d’atouts majeurs pour investir l’écosystème de la Data-IA.

Les données, ADN juteux des GAFA

Dès l’origine, les GAFA ont axé leur stratégie sur la collecte de données grand public dans le but de monétiser ces données et/ou de mieux cibler les usages. Chacun a développé sa propre plateforme technologique de recherche, vente en ligne, réseau social ou offre de contenu pour répondre ou créer de nouveaux besoins. Le côté novateur et la simplicité d’usage ont attiré des millions puis des milliards d’utilisateurs.

Prenons l’exemple de Google : avec plus de 2,5 milliards d’utilisateurs actifs par mois et 74% du trafic internet depuis un appareil Android en 2019, Google collecte des données à la fois personnelles (nom, numéro de mobile, date de naissance, carte de crédit) et d’usage (applications et sites web visités, localisation). Chrome, premier navigateur mondial (65% de part de marché) collecte également des données utilisateurs depuis les terminaux mobiles et les ordinateurs fixes. D’après l’étude de la Vanderbilt University, un téléphone Android passif avec Chrome en toile de fond, communique ses informations de localisation 340 fois par jour à Google, représentant 35% des données adressées. A titre de comparaison, les iPhones en utilisation normale envoient 18 informations par heure aux serveurs d'Apple contre 90 par heure pour les téléphones Android à Google. Google recueille plus de données auprès des utilisateurs d'iPhone qu’Apple lui-même. A Android et Chrome, s’ajoutent Youtube, Gmail, Waze et Google maps qui fournissent autant d’occasions de collecter des données.

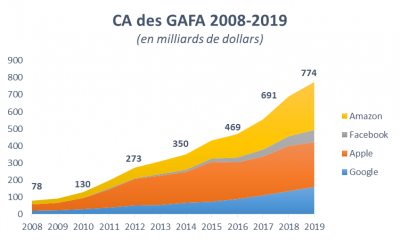

Offrant amélioration continue et revenus multipliés par 10 en 11 ans

Les GAFA exploitent les données collectées pour améliorer leurs algorithmes et technologies de ciblage (Google, Amazon), leurs produits et services (Apple, Amazon) ou pour en tirer des revenus publicitaires (Facebook, Google). Plus les GAFA ont de données, plus ils entraînent leurs modèles d’apprentissage machine. Plus les données sont précises, plus le taux de conversion s’améliore et donc les revenus : c’est un cercle vertueux et lucratif. En se plaçant au centre des parts de marchés et de la connaissance client, les GAFA sont passés d’un CA cumulé de 78 milliards de dollars en 2008 à773 milliards de dollars en 2019 et à une capitalisation boursière cumulée de plus de 3 700 milliards de dollars.

Forts de ces données massives et de leur assise financière, les GAFA investissent massivement dans l’intelligence artificielle

Bénéficiant d’un positionnement et d’atouts technologiques puissants ainsi que de revenus confortables, les GAFA ont une double stratégie dans la Data-IA : d’une part ils misent sur la croissance organique (développement de leurs technologies propres et laboratoires de recherche) ;

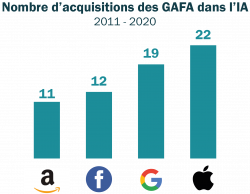

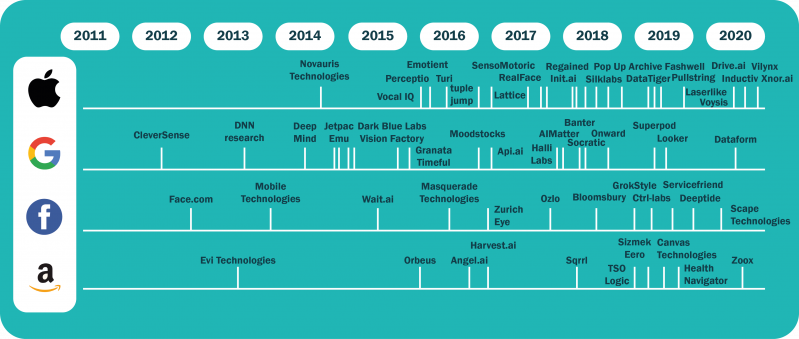

d’autre part ils adoptent une stratégie de croissance externe (cf. graphiques ci-dessous). L’acquisition de jeunes pousses répond à un triple objectif : prendre de vitesse les acteurs historiques sur leurs marchés, éliminer les potentiels concurrents et attirer des compétences rares. Certains analystes parlent d’ailleurs d’ « acquis-recrutement » plutôt que d’acquisitions.

Apple est le GAFA qui a acquis le plus de jeunes pousses dans l'intelligence artificielle, avec notamment Siri en 2010 (200 millions de dollars), Turi en 2016 (200 millions), plus récemment Xnor.ai (200 millions) et Voysis, plateforme de traitement du langage naturel. Google avec 19 rachats de start-ups positionnées dans l'IA depuis 2011, est second. Son rachat le plus emblématique est bien sûr l'acquisition de DeepMind en 2014 (400 millions de dollars), socle de sa croissance organique et de son laboratoire de recherche en IA.

Ainsi d’après les estimations, Google aurait consacré à l’acquisition d’entreprises dans l’IA 4 milliards de dollars depuis 2009, Apple 886 millions, Facebook 1 milliard et Amazon près de 871 millions. Leurs choix ont donc été radicalement différents de ceux des opérateurs qui ont privilégié en priorité les investissements autour des réseaux et des services. La monétisation de la donnée bien que posée (ex : les ventes de données d’abonnés à l’époque des Pages Jaunes/Blanches) est toujours restée une stratégie périphérique.

Les BATX sur les traces des GAFA

Les BATX (329 milliards de dollars de CA cumulé en 2018, un CA deux fois plus faible que celui des GAFA et une capitalisation boursière trois fois moindre) se sont initialement construits en transposant le modèle des GAFA dans l'écosystème chinois : Xiaomi est le pendant chinois d’Apple, Baidu celui de Google, Alibaba celui d’Amazon et Tencent celui de Facebook. Leur modèle fondé sur des utilisateurs captifs leur a permis d’acquérir une position de leader chinois.

Avec des stratégies de diversification différentes dans l’IA

Alibaba a commencé par utiliser l’IA pour ses services (robotisation de sa chaîne logistique, chatbot…). Son moteur de recommandation a ainsi été adossé à l’apprentissage automatique pour faire le lien entre les intérêts des visiteurs et ses plateformes de média et de divertissement. Sur son service Alibaba Cloud, utilisé dans les secteurs de l'industrie, des transports ou du médical, pour de l'aide à la décision ou à l'analyse prédictive, il a introduit dès 2015 de la reconnaissance du langage naturel et d'images. La plateforme cloud d'IA d'Alibaba analyse chaque jour 1,2 million d'heures de vidéo et 550 000 heures de messages vocaux et son chatbot Dian Xiaomi, enregistre 5 millions de requêtes vocales ou écrites par jour.

Baidu mise avant tout sur la voiture autonome et l’IA. Comme Google, il a recours à l'intelligence artificielle pour le référencement de son moteur de recherche. En parallèle, il ouvre les sources de ses algorithmes d'IA et propose une infrastructure d’apprentissage profond (PaddlePaddle) avec différentes briques (NLP, reconnaissance vidéo, recommandation...) utilisée par plus d’1,9 million de développeurs. En décembre 2020, plus de 230 000 modèles d’apprentissage profond avaient été créés grâce à la plateforme.

Tencent s’est initialement fait connaître dans l’IA par la santé avec la gestion de RDV médicaux en ligne via des chatbots, aide aux diagnostics médicaux, dépistage de cancers… Il a ensuite élargi son offre d’IA à d'autres domaines tels que le transport routier, la reconnaissance/synthèse vocale et la traduction. Dernier à s'engager dans l'IA, Xiaomi a annoncé début 2019 son intention d'investir près d’1,5 milliard de dollars dans l'intelligence artificielle et l'internet des objets. Xiaomi cible notamment la maison connectée.

Le monopole de plus en plus contesté des GAFA et BATX pourrait bénéficier aux opérateurs

Les amendes récentes des GAFA pour défaut de protection des données, concurrence déloyale ou encore les réactions récentes sur le partage de données personnelles entre WhatsApp et Facebook, montrent que la perception du marché évolue concernant les GAFA. Des réflexions ont même émergé pour obliger les GAFA à mettre à disposition certaines données-clés (ex : requêtes du moteur de recherche de Google, ventes sur Amazon.com), comme à une certaine époque, les opérateurs historiques avaient été contraints d’ouvrir leur réseau à de nouveaux acteurs. Plus que le démantèlement, c'est donc une régulation plus serrée que les GAFA peuvent craindre et qui pourrait redistribuer les cartes.

Mobile, approches verticales, IoT : les opérateurs n’ont pas dit leur dernier mot

Tout d’abord les opérateurs ont un atout de taille avec le mobile, extrêmement répandu : 102% de taux de pénétration et 5,124 milliards de clients uniques dans le monde. Les données mobiles et infrastructures qu’ils peuvent récupérer sont de précieuses informations, comme on l’a vu récemment avec l’utilisation des données anonymisées pour évaluer les déplacements lors du COVID.

Deuxième atout, les GAFA et BATX sont aujourd’hui davantage focalisés sur le secteur de la voiture autonome ou de la santé que sur les métiers de l’opérateur, à l’exception de la banque. Ils laissent donc un espace aux opérateurs dont ceux-ci peuvent tout à fait se saisir.

Troisième atout, se pose la question de la capacité des GAFA à gérer des données « vivantes ». Avec leur approche mondiale, ils ont de plus en plus besoin de s’appuyer sur des acteurs locaux pour s’assurer que les données sont mises à jour, de qualité et bien labellisées. Cela demande donc de préparer et nettoyer les données à exploiter, d’avoir des échantillons importants mais surtout de bien connaître le secteur et le métier pour éviter biais et erreurs.

Quatrième atout, les données détenues par les GAFA et BATX, sont surtout les données ouvertes indexables sur Internet et celles fournies par les utilisateurs. Les opérateurs, par la relation client qu’ils ont avec de grandes et petites entreprises, ont l’opportunité de développer le marché B2B et de les accompagner sur leurs processus de production, commercialisation, suivi et maintenance.

La mise en œuvre de l’IA dans le monde réel nécessite des modèles d’apprentissage au cas par cas, de labelliser des situations, des images, des émotions et de faire des prédictions. Pour cela, il faut préparer et nettoyer les données à exploiter, un modèle, du temps, des échantillons importants pour bien fonctionner et surtout bien connaître le secteur et le métier pour éviter les biais ou les erreurs. Ce n’est donc pas sur leur métier traditionnel que les opérateurs trouveront le plus de revenus car globalement les marchés télécoms sont aujourd’hui matures. En revanche, en choisissant leurs axes de diversification (Internet des objets, banque…) ou des verticaux B2B, les opérateurs ont la possibilité de collecter des données nouvelles et multiples qui leur permettront de se positionner durablement.

Bien que les opérateurs ne disposent ni de la surface financière, ni de la capacité d’investissement des GAFA (774 milliards de CA, 3700 milliards de capitalisation et 84 milliards consacrés à la R&D en 2019), ils pourront néanmoins capitaliser sur 3 facteurs de succès des GAFA dans la Data-IA :

- Valoriser l’amélioration continue grâce à l’exploitation systématique des données et de l’IA et développer leurs efficacités opérationnelles (utilisation de chatbots, intégration de l’IA dans les processus métiers) ;

- Oser s’aventurer sur de nouveaux territoires en tirant partie de l’IA ;

- Savoir investir, racheter ou nouer des partenariats notamment avec des secteurs d’activités B2B pour tirer profit des données, les mutualiser et en faire des leviers de création de valeur et de revenus.

Comme Orange, OVH, Atos, Deutsche Telekom ou Siemens coopèrent dans GAIA-X par exemple, les opérateurs pourraient réitérer cette approche dans le domaine de l’IA. Les opérateurs ont donc encore plus d’une carte à jouer sur le marché de la Data-IA.

Extrait de notre livre blanc : Défis et progrès à l’ère des données et de l’intelligence artificielle